Korzyści

Realizacja Wymagań najnowszej Dyrektywy AML

System umożliwia spełnienie wymagań AML w zakresie wymogów Ustawy, wraz z najnowszymi zmianami, o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu w obszarze związanym z wyliczaniem i zarządzaniem oceną ryzyka AML.

Pełny proces oceny ryzyka AML

PS AML zapewnia obsługę pełnego procesu oceny ryzyka AML - od oceny klienta nowego, poprzez spełnienie wymagań związanych z realizacją wzmożonej identyfikacji i weryfikacji klientów, obsługą list sankcyjnych i PEP, cykliczną oceną klienta oraz monitoringiem transakcji.

Gotowe modele oceny ryzyka

System posiada zaimplementowane modele oceny ryzyka adekwatne do etapu współpracy z klientami, w tym oparte o ocenę behawioralną klienta. Siatka ocen ryzyka oraz reguły typowania są konstruowane z wykorzystaniem komponentu analitycznego PS CLEMENTINE PRO.

Włączenie ankiet EDD w proces KYC

Automatyczne dostosowanie treści ankiet KYC w zależności od liczonej online oceny ryzyka AML. Dostęp do ankiet dla osób prowadzących proces onboardingu klienta z poziomu obsługiwanego sytemu crm. Wyniki ankiet dostępne są dla oficerów AML bezpośrednio w module obsługi spraw.

Wysokowydajna architektura rozwiązania

Wykorzystane technologie pozwalają na postawienie systemu w środowisku wysokowydajnym. Pozwala to na bezpieczne zintegrowanie z systemami operacyjnymi w organizacjach. Dzięki temu ocena nowego klienta i monitoring transakcji odbywają się w milisekundach.

Spełnienie potrzeb działu compliance

Integralną częścią środowiska jest dedykowany zespołowi AML pracującemu w działach compliance moduł do zarządzania alertami. Pozwala on na obsługę przypadków wskazujących na podwyższone ryzyko prania pieniędzy, tak aby alerty były adekwatne do typu sprawy (klient nowy, EDD, istniejący, monitoring transakcji).

Bezpieczeństwo

PS AML rozwijany jest od lat. Wielokrotnie przechodził z powodzeniem kontrole instytucji nadzorujących. Pozwala na sprawne przeprowadzenie audytu i wykazanie, że instytucja spełnia wymagania ustawy o przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu, a tym samym zabezpieczyć firmę w wypadku kontroli i zminimalizować ryzyko nałożenia kar.

Elastyczność

Oprogramowanie można samodzielnie dostosować do potrzeb organizacji. Istnieje możliwość dodawania i usuwania reguł, wzorców, modeli ryzyka, wykorzystania własnych i zewnętrznych czarnych list czy samodzielnej konfiguracji alertów.

Uniwersalność

Rozwiązanie PS AML wspierające przeciwdziałanie praniu pieniędzy, jest wdrożone i wykorzystywane nie tylko w największych instytucjach finansowych w Polsce, ale także w Niemczech, Czechach, Słowacji, Węgrzech, czy Rumunii.

Dla kogo?

Dyrektor Biura Zabezpieczeń Systemowych

Ocena ryzyka prania pieniędzy realizowana jest przy nawiązywaniu współpracy z każdym nowym klientem, za wyjątkiem wskazanych instytucji, państw oraz administracji.

Podejmując współpracę z nowym klientem instytucje są prawnie obowiązane przeprowadzić jego podstawową identyfikację i weryfikację. W ramach tej procedury możliwa jest ocena ryzyka prania pieniędzy, a co za tym idzie, podjęcie decyzji o stosowaniu standardowej procedury , podjęciu wzmożonej identyfikacji i weryfikacji poprzez włączenie w proces KYC, lub o odmowie współpracy. PS AML umożliwia pełną obsługę procesu identyfikacji i weryfikacji oraz oceny ryzyka nowych klientów w trybie online, w tym włącznie uzależnionych od kontekstu ankiet EDD.

Dyrektor Biura Kontroli

Monitorowanie i ocena ryzyka prania pieniędzy umożliwia zarządzanie potencjalnymi zagrożeniami poprzez dopasowanie poziomu nadzoru do konkretnego klienta.

PS AML ułatwia organizacjom wykrywanie zmian, które mogą mieć wpływ na ocenę ryzyka przypisanego do danego klienta. Zmiany te mogą obejmować np.: zmianę danych osobowych, wystąpienie nowych powiązań między podmiotami, wpisanie na „black list”, czy pojawienie się ryzykownych zachowań. W przypadku ich wystąpienia w PS AML stosownie zmieniana jest ocena ryzyka dla klienta.

BI Data specialist

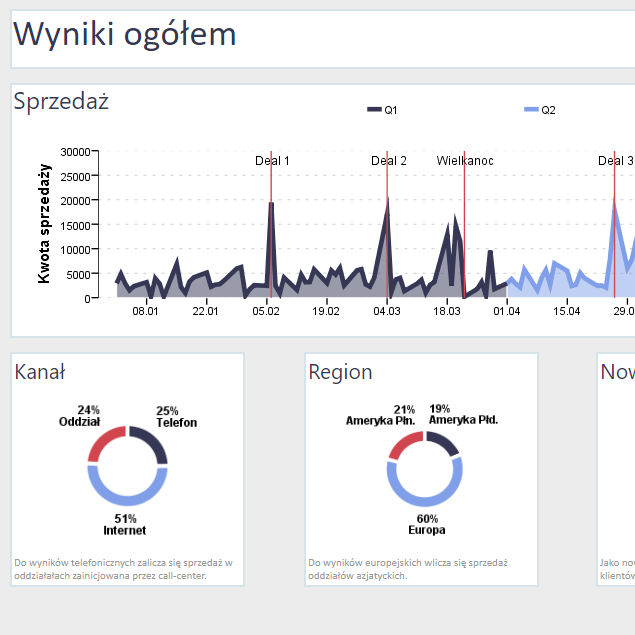

Budowa oraz automatyczne zasilenia analitycznych Data Martów wspierających optymalizację pracy.

PS CLEMENTINE PRO wspiera procesy związane z integracją i przetwarzaniem danych z różnych źródeł, więc świetnie sprawdza się do budowania dedykowanych analitycznie Data Martów oraz operacji ETL ich zasilania. Dzięki wbudowanej automatyzacji cykliczne zasilenia można zaplanować i przeprowadzić o najbardziej dogodnej porze. PS CLEMENTINE PRO pozwala również na przeprowadzanie zaawansowanych analiz w oparciu o utworzone Data Marty.